Se consolidó para los inversores un escenario de “candidatos moderados” en las próximas elecciones que alienta el “trade electoral”, en un contexto global más benigno

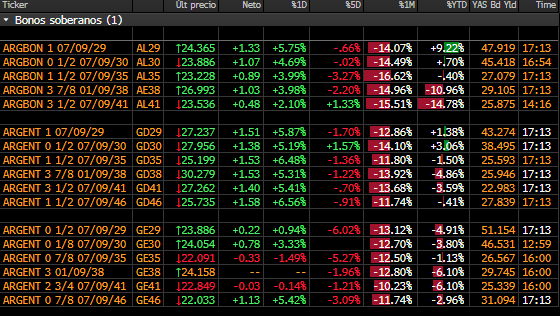

Por segundo día consecutivo, el mercado concedió una tregua a los activos argentinos, particularmente los bonos en dólares que anotaron significativas subas en plena negociación del ministro de Economía Sergio Massa con las autoridades del FMI, en la que a su vez intervino el presidente Alberto Fernández en su reunión con su par norteamericano, Joe Biden. La suba, que llegó a 6% en el caso del GD30 y 6,7% el GD35, se consolidó tras la reunión del ministro con Gita Gopinath, la segunda en mando en el Fondo Monetario.

El directorio del organismo deberá decidir mañana sobre el desembolso de USD 5.300 millones, de los cuales USD 2.700 se destinarán al pago de los vencimientos que operaron el 21 y 22 de marzo últimos. El resto fortalecerán las reservas, cuya meta del primer trimestre en el Gobierno esperan una reducción de al menos USD 3.000 millones. Aunque fuentes oficiales descartaron tratativas por fondos adicionales, la versión se instaló en el mercado durante la jornada, que cerró con una baja del riesgo país a 2.365 puntos.

Otros factores, más asociados a la política, contribuyeron a dar impulso a una suba que los analistas ven, en gran medida, asociada al “trade electoral”. En este sentido, la decisión del ex presidente Mauricio Macri de no presentarse como candidato en las próximas elecciones cosechó primero una reacción en las acciones argentinas que, a partir del martes, se contagió a los bonos soberanos. La lectura de los inversores es que se consolidó el escenario de “candidatos moderados”, lo que terminó de fundamentar una corrección de los precios que habían sido duramente castigados la semana pasada ante el anuncio del canje de bonos intra sector público. Todo eso en un contexto global que también amainó la tormenta financiera que muchos temían tras la caída del Silicon Valley Bank.

Fuente: Leonardo Svirsky-Bull Market Brokers (Twitter: @leofinanzas)

Fuente: Leonardo Svirsky-Bull Market Brokers (Twitter: @leofinanzas)Según el economista estratega en renta fija de Adcap, Javier Casabal, los títulos argentinos se habían desacoplado del resto de los emergentes, que empezaban a mejorar la semana pasada ante la confirmación de una suba menos agresiva de las tasas de interés internacionales. Esa mejora no alcanzó a los bonos soberanos ante lo que Casabal consideró una “sobrerreacción” frente a los anuncios oficiales, que apuntan a contener la brecha cambiaria y obtener financiamiento.

La medida, en la que se dio intervención a una auditoría de la UBA, ahora está demorada y su impacto negativo se diluyó. Por el contrario, ante un escenario global más benigno y paridades extremadamente bajas, predominó en las últimas jornadas entre los inversores la percepción de un panorama menos disruptivo en términos políticos de cara a las próximas elecciones.

La decisión del ex presidente Mauricio Macri de no presentarse como candidato en las próximas elecciones cosechó primero una reacción en las acciones argentinas que, a partir del martes, se contagió a los bonos soberanos

“La consolidación de ‘los moderados’ en la escena política disminuye las posibilidades de volver a ver un escenario de alto riesgo político, aun cuando pueda volver ese riesgo, como ocurrió tras la publicación del dato de inflación”, aseguró Casabal quien identificó un dato político puntual para explicar el timing del fuerte rebote de los bonos. Según su análisis, el acercamiento de José Luis Espert a Juntos por el Cambio para participar de las PASO dentro de ese espacio aumenta las chances electorales de la coalición opositora en la provincia de Buenos Aires y, con ello, a nivel nacional. Otra vez, las expectativas electorales en el centro de la escena financiera.

También para los analistas de Portfolio Personal Inversiones (PPI), la política pre electoral es, por estos días, un condimento esencial en los movimientos del mercado. Sin noticias particularmente alcistas, creemos que es posible que el anuncio de Mauricio Macri haya disparado nuevamente el trade electoral. El mismo fue muy bien recibido por el mercado, al traer aparejado algo de claridad en el frente político”, señaló en un reporte.

En cualquier caso, el dato más concreto está en los precios. Con cotizaciones que se desplomaron por debajo de los USD 30 por cada USD 100 de valor nominal, analistas y operadores advierten un margen de ganancias considerable aún bajo el supuesto de una nueva reestructuración de estos títulos en 2024, incluso agresiva.

Seguir leyendo: