- Max Hudson, Simona Weinglass, Mark Turner and Joel Gunter

- BBC Eye Investigaciones

Una red global de estafadores robó a inversionistas comunes más de US$1.000 millones. El programa BBC Eye identificó una oscura red de hombres de negocios que parecen estar detrás de esta red.

Primero, escuchas que suena un teléfono. Un hombre de edad avanzada contesta.

La persona que llama se presenta como “William Grant”, de la empresa comercial Solo Capitals. Dice que tiene una “gran promoción” que ofrecer.

El anciano suena vulnerable y confundido. “No me interesa, no me interesa”, dice.

Pero William Grant es persistente. “Solo tengo una pregunta”, le dice al anciano. “¿Estás interesado en ganar dinero?”

Jan Erik, un jubilado de 75 años en Suecia, está a punto de ser estafado nuevamente. La llamada se realizó desde las oficinas de Solo Capitals, una supuesta empresa de comercio de criptomonedas con sede en Georgia.

La grabación es difícil de escuchar porque el anciano, Jan Erik, no solo suena confuso, sino que le dice a la persona que llama que ya ha perdido un millón de coronas suecas (cerca de US$96.000) en estafas.

Pero la persona que llama ya lo sabe. Y sabe que eso convierte al jubilado en un buen blanco para una “estafa de recuperación”.

Le dice a Jan Erik que si entrega los datos de su tarjeta y paga un depósito de 250 euros, Solo Capitals usará un software especial para rastrear sus inversiones perdidas y recuperar su dinero.

“Podremos recuperar la cantidad total”, dice William Grant.

Le toma un tiempo convencer por cansancio a Jan Erik. Pero después de unos 30 minutos al teléfono, el jubilado comienza a leer los datos de su tarjeta de crédito.

La empresa guardó la grabación de audio con el nombre de archivo “William Suecia estafado”.

La BBC obtuvo el archivo de un exempleado, pero la compañía no se había esforzado por ocultarlo. De hecho, se lo había entregado a nuevos empleados como parte del paquete de capacitación de la empresa.

Era una lección sobre cómo estafar.

La estafa

Durante más de un año BBC Eye ha investigado una red comercial global fraudulenta de cientos de diferentes empresas de inversión que estafó a clientes como Jan Erik por más de US$1.000 millones.

Nuestra investigación revela por primera vez la magnitud del fraude, así como las identidades de una oscura red de individuos que parecen estar detrás de él.

La policía conoce la red como el grupo Milton, un nombre que originalmente usaron los propios estafadores pero que abandonaron en 2020.

Identificamos 152 empresas, incluyendo Solo Capitals, que parecen ser parte de la red. Operan contactando inversores y estafándolos por miles o en algunos casos cientos de miles de dólares.

Una empresa de inversión del grupo Milton incluso patrocinó un club de fútbol español de primer nivel y publicó anuncios en los principales periódicos, lo que le dio credibilidad ante inversores potenciales.

En noviembre, BBC Eye acompañó a la policía alemana y georgiana en redadas en centros de llamadas en la capital de Georgia, Tbilisi.

En las pantallas de las computadoras vimos fila tras fila de números de teléfonos británicos.

Llamamos a varios de ellos y hablamos con ciudadanos británicos que nos dijeron que acababan de invertir dinero.

En un escritorio había una nota escrita a mano con una lista de nombres y detalles útiles para los estafadores: “Propietario, sin responsabilidades”; “50.000 en ahorros”; “De Polonia, ciudadano británico”; “50.000 en acciones”.

Junto al nombre de un hombre británico, una nota decía: “Ahorros de menos de 10.000, muy cobarde, debería ser estafado pronto”.

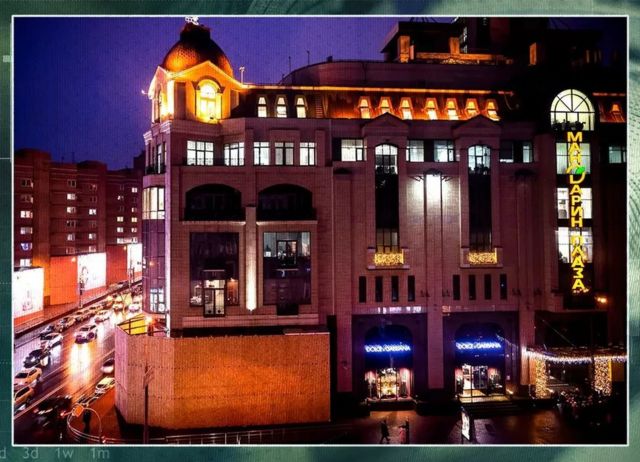

FUENTE DE LA IMAGEN,ALEXANDER MAHMOUD/DG

La mayoría de las víctimas se registran con las empresas luego de ver un anuncio en las redes sociales. En menos de 48 horas suelen recibir una llamada telefónica de alguien que les dice que pueden obtener retornos de hasta el 90% por día.

En el otro extremo del teléfono suele haber un centro de llamadas con muchas de las características de un negocio legítimo: una oficina moderna con un departamento de recursos humanos, metas y bonificaciones mensuales, días libres y concursos para el mejor vendedor.

Algunos centros de llamadas ponen música de fondo. Pero también hay elementos que no se encuentran en un negocio legítimo: una guía escrita sobre cómo identificar las debilidades de un inversionista potencial y usarlas en su contra.

Desde su primera llamada telefónica, las víctimas pueden ser dirigidas a empresas reguladas o, a veces, a entidades offshore no reguladas.

A algunas víctimas inscritas en empresas reguladas dentro del grupo Milton los broker les indican que realicen transacciones diseñadas para hacer perder dinero al cliente y producir ganancias para el corredor de bolsa, una práctica que es ilegal según las regulaciones de Reino Unido.

A algunas víctimas se les dice que descarguen un software que permite al estafador controlar en forma remota la computadora de los clientes y realizar transacciones por ellos, lo que también es ilegal.

Según exempleados de empresas del grupo Milton, algunos clientes piensan que están haciendo transacciones reales, pero su dinero simplemente está siendo desviado a otras cuentas.

“Las víctimas creen que tienen una cuenta real con la empresa, pero en realidad no hay transacciones, es solo una simulación”, dijo Alex, un exempleado que trabajaba en una oficina del grupo Milton en Kiyv, Ucrania.

Para comprender mejor cómo funciona la estafa, la BBC se hizo pasar por un inversionista potencial y se puso en contacto con Coinevo, una de las plataformas comerciales del grupo Milton.

Nos conectaron con un asesor que dijo llamarse Patrick, quien nos dijo que podíamos obtener “70%, 80% o 90% de ganancia en un solo día”. Nos dijo que enviáramos US$500 en Bitcoin como depósito para comenzar a operar.

Patrick presionó a nuestro inversionista encubierto para que proporcionara una copia de su pasaporte y, luego de suministrar una copia falsa, pudimos continuar operando la cuenta durante aproximadamente dos meses antes de que Coinevo pareciera detectar la falsificación.

En ese momento Patrick nos escribió por correo electrónico insultándonos y cortando el contacto.

Pero el dinero del depósito de la BBC ya estaba en el sistema. Pudimos rastrearlo ya que se dividió en pequeñas fracciones y se movió a través de muchas carteras Bitcoin diferentes, todas aparentemente asociadas con el grupo Milton.

Expertos dijeron a la BBC que las instituciones financieras genuinas no canalizan el dinero de esa manera.

Louise Abbott, una abogada que se especializa en criptomonedas y fraude, examinó el flujo de dinero y dijo que era un indicio de un “crimen organizado a gran escala”.

Abbott señaló que la razón por la que el dinero se distribuyó en carteras Bitcoin diferentes fue “hacer lo más complicado posible y lo más difícil posible que ustedes, la víctima, o nosotros, los abogados, lo halláramos”.

El blanco perfecto

A menudo las circunstancias financieras y sociales de las víctimas de estas estafas telefónicas son usadas en su contra.

A las personas que revelan grandes ahorros se las convence de realizar grandes inversiones. Con las personas que se sienten solas los estafadores se muestran amistosos.

Jane (cuyo nombre cambiamos para esta nota) se había jubilado recientemente y era un blanco perfecto.

Acababa de aceptar el despido voluntario y tenía casi 20.000 libras esterlinas (unos US$25.000) que, según pensó, si invertía sabiamente podrían suplementar su pensión en los años venideros.

En junio de 2020, durante el primer confinamiento por la pandemia, Jane vio un anuncio en línea de una empresa llamada EverFX.

En ese momento EverFX era uno de los principales patrocinadores del equipo de fútbol español de primer nivel Sevilla.

Las estrellas del club habían anunciado la plataforma en las redes sociales y Jane comprobó que estaba regulada por la Autoridad de Conducta Financiera británica (Financial Conduct Authority o FCA).

Jane envió un mensaje a EverFX a través de su sitio web. Le devolvieron la llamada y la conectaron con alguien que según le informaron era un agente bursátil senior.

Él le dijo que estaba llamando desde Odesa, en Ucrania, y que su nombre era David Hunt. Su acento parecía ser del este de Europa, dijo Jane, pero no podía ubicarlo.

Hunt le cayó bien inmediatamente.

“Realmente él sabía lo que hacía, sabía cómo funcionaban todos los mercados”, dijo. “Me metí de lleno en esto”.

FUENTE DE LA IMAGEN,JOEL GUNTER/BBC

Pronto estaban hablando casi todas las mañanas, y Jane comenzó a revelar cosas específicas para las que necesitaba dinero: costosas reparaciones del techo de su casa, una reserva para su pensión.

Hunt usó esa información en su contra, según Jane, diciéndole que ciertas transacciones “le darían ese techo” y “ayudarían a su futuro”.

Durante los meses siguientes Jane invirtió unas 15.000 libras esterlinas (US$18.000). Pero sus operaciones no iban bien. Hunt le aconsejó que retirara su dinero e invirtiera en una plataforma diferente, BproFX, donde podría obtener mejores rendimientos.

En ese momento Jane confiaba plenamente en David Hunt. “Sentí que lo conocía bien y pensé que protegía mis intereses”, relató conteniendo las lágrimas. “Así que acepté hacer el cambio”.

Lo que Jane no sabía era que BproFX era una entidad offshore no regulada con sede en Dominica.

En realidad, que EverFX estuviera regulada en Reino Unido no le impidió estafar a ciudadanos británicos. Pero el cambio a BproFX despojó a Jane incluso de las escasas protecciones que podría tener en virtud de las leyes de Reino Unido.

La BBC encontró varias víctimas que fueron convencidas de trasladarse a empresas no reguladas de esta manera.

En septiembre de 2020 Jane acordó invertir 20.000 libras esterlinas en BProFX, y Hunt la asesoró en varias transacciones durante los meses siguientes. Pero de alguna manera seguía perdiendo dinero.

Otras víctimas le dijeron a la BBC que fueron estafadas de la misma manera. El londinense Barry Burnett dijo que comenzó a invertir después de ver un anuncio de EverFX, pero luego de algunas ganancias tempranas, de pronto perdió más de 10.000 libras esterlinas en 24 horas.

El agente bursátil lo presionó entonces para que depositara otras 25.000 libras esterlinas para salir de su agujero negro.

“Debo haber recibido al menos seis llamadas en el espacio de unas dos horas”, dijo Barry. “Me rogaban que pusiera más dinero”.

Jane enfrentó presiones similares por parte de David Hunt. “Me decía que cuanto más pusiera, más recuperaría”, señaló.

En cambio, tanto Jane como Barry decidieron finalmente dejar de invertir.

Barry había perdido 12.000 libras esterlinas (cerca de US$15.000); Jane, 27.000 libras esterlinas (unos US$33.000).

“Estoy horrorizado, como atontado”, dijo Barry.

Ambos hicieron decenas de llamadas telefónicas para averiguar sobre sus pérdidas, pero sin resultados.

David Hunt dejó de contestar las llamadas de Jane. Ella sabía que lo había perdido todo.

“El día que me di cuenta era mi cumpleaños”, dijo.

“Fue durante la pandemia. Mi familia había organizado una pequeña reunión al aire libre y me había traído un pastel y yo trataba de estar alegre pero me sentía tan humillada. Sentí que ya no quería estar en el planeta.”

Pasarían meses antes de que Jane pudiera reunir el coraje para contar a alguien lo que había hecho.

Juntando las piezas

Las operaciones del grupo Milton fueron investigadas anteriormente por el periódico sueco Dagens Nyheter y otros, pero la BBC se propuso identificar a las figuras principales detrás de la estafa global.

Comenzamos revisando documentos corporativos disponibles públicamente para mapear las conexiones entre las empresas del grupo Milton.

Cinco nombres aparecieron una y otra vez como directores de las plataformas comerciales de Milton o de empresas tecnológicas de apoyo: David Todua, Rati Tchelidze, Guram Gogeshvili, Joseph Mgeladze y Michael Benimini.

Chequeamos los cinco nombres en los Papeles de Panamá, una filtración masiva de 2016 que detalla empresas offshore, y descubrimos que cuatro de ellos, Tchelidze, Gogeshvili, Mgeladze y Benimini, figuraban como directores o figuras sénior en un grupo de compañías offshore o de empresas subsidiarias que precedió al grupo Milton.

Muchas de estas compañías ajenas a Milton se remontan de alguna manera a un individuo: David Kezerashvili, un exfuncionario del gobierno de Georgia que se desempeñó durante dos años como ministro de Defensa del país.

FUENTE DE LA IMAGEN,GETTY IMAGES

Kezerashvili fue destituido como ministro de Defensa y luego condenado en ausencia por malversación de más de 5 millones de euros de fondos gubernamentales.

En el momento de su condena vivía en Londres y Reino Unido rechazó una solicitud de extradición de Georgia.

No había documentos disponibles públicamente que vincularan a Kezerashvili con esta red anterior a Milton. Sin embargo, cuando examinamos los Papeles de Panamá, su nombre aparecía una y otra vez como fundador de las empresas matrices en la red o como uno de sus accionistas iniciales.

Detrás de escena, Kezerashvili parecía estar en el centro de esa red.

En lo que respecta al grupo Milton, tampoco había documentación disponible públicamente que vinculara a Kezerashvili con las compañías estafadoras, y no había evidencia de que tuviera alguna participación financiera directa en las empresas de Milton.

Pero varios exempleados de empresas vinculadas a Milton nos dijeron confidencialmente que habían tenido tratos directos con Kezerashvili y sabían que estaba involucrado en el grupo Milton.

Kezerashvili ha promocionado con frecuencia en sus cuentas personales de redes sociales las plataformas usadas en las estafas. Y en LinkedIn, el sitio que pone en contacto a empresas con profesionales, ha utilizado su cuenta casi exclusivamente para promocionar trabajos y compartir publicaciones sobre empresas vinculadas a Milton.

La BBC pudo hallar otras pruebas que vinculan al exministro de Defensa con las empresas Milton.

Varias compañías propiedad de Kezerashvili utilizaron un servidor de correo electrónico privado en el que los únicos otros usuarios eran empresas del grupo Milton.

Su firma de capital de riesgo, Infinity VC, era propietaria del logotipo y los dominios web de empresas que proporcionaban la tecnología detrás de las plataformas usadas para estafar.

Kezerashvili también es propietario de un edificio de oficinas en Kiyv que albergaba tanto al centro de llamadas fraudulento que vendía EverFX como a las empresas tecnológicas que proporcionaban el software. Estas oficinas fueron allanadas por la policía en noviembre.

También es dueño de un edificio de oficinas en Tbilisi que albergaba a algunas de las mismas empresas tecnológicas.

Cuando la BBC examinó los perfiles en redes sociales pertenecientes a las cuatro figuras senior del grupo Milton, quedó claro a partir de imágenes publicadas de bodas y otros eventos sociales que todos tenían estrechos vínculos sociales con Kezerashvili.

Kezerashvili es amigo en Facebook de al menos 45 personas vinculadas a las estafas del grupo Milton, y una de las cuatro figuras principales identificadas por la BBC es su primo.

La BBC rastreó a Kezerashvili hasta su mansión de 18 millones de libras en Londres y pidió hablar con él, pero nos dijeron que no estaba disponible.

Le dijo a la BBC a través de sus abogados que negaba rotundamente cualquier participación en el grupo Milton, o haber obtenido ganancias financieras por medio de estafas.

Kezerashvili señaló que, según su conocimiento, EverFX era un negocio legítimo, y sus abogados argumentaron que otras conexiones que encontramos con las personas y la tecnología detrás de la empresa “no prueban nada”.

FUENTE DE LA IMAGEN,(JOEL GUNTER/BBC)

Chelidze y Gogeshvili también negaron enérgicamente nuestras acusaciones y dijeron que EverFX era una plataforma legítima y regulada.

Ambos negaron tener conocimiento sobre el grupo Milton o sobre cualquier conexión entre EverFX y las empresas que identificamos, y sugirieron que esas empresas habrían hecho uso indebido de los códigos informáticos y de la marca EverFX para confundir a los usuarios.

Chelidze y Gogeshvili afirmaron que EverFX nunca había tenido una cartera de criptomonedas y que no tenía control sobre cómo sus procesadores de pago tercerizados canalizaban los fondos.

Mgeladze también negó nuestras acusaciones. Nos dijo que nunca ha sido propietario de ningún centro de llamadas que haya vendido inversiones de manera fraudulenta y que no tiene conocimiento del grupo Milton.

Benimini no respondió a nuestras preguntas.

EverFX negó nuestras acusaciones y afirmó que es una plataforma legítima y regulada donde los riesgos se explican por completo. Señaló que el caso de Barry Burnett había sido investigado y se encontró que él era responsable de sus pérdidas.

En el caso de Jane, EverFX dijo que sus pérdidas se debieron a que ella trasladó su dinero a una empresa no relacionada.

La empresa afirmó también que había cooperado plenamente con la Autoridad de Conducta Financiera británica y que no había quejas regulatorias pendientes en Reino Unido.

El club de fútbol Sevilla solo le dijo a la BBC que una vez que finalizó su contrato con EverFX no tuvo más contacto con la empresa.

El año pasado el monto de los crímenes por fraude ascendió en Reino Unido a más de 4.000 millones de libras esterlinas (cerca de US$5.000 millones), y se cree que las estafas de inversión en línea llegan a cientos de millones de libras por año.

Pero la policía de Reino Unido ha enfrentado críticas de las víctimas por lo que éstas consideran una falta de acción contra los estafadores en nombre de los ciudadanos británicos.

Jane tomó varias rutas, en su país y en el extranjero, en busca de sus fondos perdidos de jubilación, pero no llegó a ninguna parte.

La policía de Londres recabó un informe, pero “no resultó en nada”, dijo Jane. Su banco tampoco pudo ayudar, “aparte de escribir algunas cartas”.

“¿Y en realidad, por qué deberían hacerlo?” dijo, encogiéndose de hombros con tristeza.

Así que Jane hizo lo único que se le ocurrió. Fue a una decena de sitios en línea y escribió reseñas de las empresas comerciales que la habían estafado.

“Solo quería advertir a cualquiera que pudiera caer en la trampa”, dijo.

“Puse mucho esfuerzo en eso. Espero que alguien lo vea”.

BBCMUNDO